安定した経営を継続させるためには、キャッシュフローを良好に保つことが大切。

大手フィナンシャルグループにて様々な金融取引に携わってきた筆者が“キャッシュフローの改善策”について分かりやすく解説します。

具体的な手段について手短にサクッと知りたい方は、ぜひ最後までお読みください。

そもそもキャッシュフローとは

キャッシュフローとは、企業における現金の動き・流れのことです。

| 流入(キャッシュイン) | 流出(キャッシュアウト) |

| 売上、雑収入、受け取配当金 | 仕入れ、給与支払い、固定費の支払、ローンの返済 |

このような事業活動における様々な現金の動きの総称であり、経営者として自社のキャッシュフローを正しく理解することは“必須事項”です。

「業績が良好=キャッシュフローが良好」とは限らない

業績の良さとキャッシュフローの良好性はしばしば混同されがちですが、両者は全くの別物。

たとえ業績が黒字であっても

- 利益以上の金額を返済等に充てており、財務状況が少しずつ悪化

- キャッシュフローが悪化して自転車操業のような状態

- 黒字倒産を引き起こす

といったケースも・・・。

赤字じゃないからといって「キャッシュフローについて考えなくてもいい。」ということはありません。

会社全体のお金の動き(キャッシュフロー)は、業績の良し悪しに関わらずきちんと把握するのが経営の基本です。

キャッシュフロー悪化の主な原因

順調に事業を営んでいるつもりでも、気づかないうちにキャッシュフローが悪化してしまうことも・・・。

企業のキャッシュフローが悪くなる主な原因は5つあります。

1.支払い時期と回収時期にラグがある

材料費や仕入れなどの“支払い時期”と取引先からの売掛金の“回収時期”にタイムラグがあるなど、帳簿上で売上が出ていても実際に口座に現金がないといった状態は危険。

いざ現金が必要というシーンで対応できず、一気に資金繰りの悪化を招きます。

2.不良在庫・過剰在庫を抱えている

在庫保有は、需要変動のリスクや受注機会損失のリスク回避など“売上”だけに注目すればメリットばかり。

しかし“キャッシュフロー”に注目すると「資産(在庫)はあるものの事業に使える資金(現金)がない」と、経営が立ち行かなくなるリスクを含むため注意が必要です。

3.スタートアップや事業拡大をした直後である

まとまった出費が重なった直後は、普段以上に気を配ったキャッシュフロー管理が大切。

どれだけのリターンが得られるかを正しく試算するのはもちろんのこと、資金ショートを起こしやすい状態であることを理解した堅実な経営を行うことが求められます。

4.借入が多い

ビジネスローンや銀行融資など、複数の借入先がある場合は要注意です。

1社1社の借入額は大きくなくても、トータルでの返済額が過剰だと黒字倒産の原因となってしまいます。

5. ずさんな財務管理

事業の財務管理において大切なのは“中長期的な目線”と“きめ細やかな帳簿”です。

目先のことだけ考えたいわゆるどんぶり勘定は、予期せぬ事態が起きた際に急激な経営悪化を引き起こす原因となります。

キャッシュフローを改善するメリット

キャッシュフローを改善するメリットはたくさんありますが、メインは以下の3つです。

- 安定した余裕ある経営ができる

- 企業としての信用力、魅力が高まる

- 設備投資や人員増加など事業の拡大、サービスの質向上が図れる

会社としてのお金の流れを正しく把握・正常な状態に改善することで、事業で成功するためのゆとりが生まれます。

“手元の資金が潤沢にある状態”を維持できれば、あらゆる場面で多くの選択肢の中から最善の方法を選ぶことが可能に。

将来的な投資や事業規模の多角化など資金調達が必要な際にも、自信をもって決算書を提示できるでしょう。

キャッシュフロー改善の4原則

キャッシュフローがマイナスに陥っている時は、すぐにでも改善に向けて動き始めましょう。

【キャッシュフロー改善の4原則】

- インを多く

- インを早く

- アウトを少なく

- アウトを遅く

キャッシュフローを改善させるための動きとして、上記の4原則は鉄板です。

“イン”とは、売上や売掛金の入金といった自社に入ってくるお金のこと。

一方で“アウト”とは、固定費や返済といった支払で出ていってしまうお金の流れです。

イン(入ってくるお金)を多く、そして早くすること。

そして、アウト(出ていくお金)を少なく、そして遅くすること、これがキャッシュフローを改善させる最も効率的で確実な方法です。

キャッシュフロー改善方法の例

先ほど紹介した“キャッシュフロー4原則”を実行する上で役に立つ具体的な手段やサービスを紹介します。

インを多く:ビジネスローン

会社に入ってくるお金を多くするためには、マーケティングに力を入れて売上高を増やす取り組みが必要です。

そうはいっても利益を増やすのは簡単な話ではありませんし、中長期的な期間を要する為、即効性はありません。

手元現金を素早く確保するためにおすすめなのが“ビジネスローン”です。

ローンによる借入と聞くと、「経営がどうしても回らない時に使うもの」「大口の出費を賄うために使うもの」というイメージが強いですが、実はキャッシュフロー改善のために借入を行うケースも少なくありません。

適切なタイミングでの資金調達は、経営の安定を保つための大きな要素です。

キャッシュフローが縮小し経営が悪化している場合には、融資による手早い資金調達で大幅に改善が見込めるでしょう。

インを早く:ファクタリング

売掛金を素早く回収するためには“取引先に入金日を早めるよう相談する”必要があります。

しかし、急に入金スケジュールの変更を提案されては取引先も困惑してしまうでしょう。

場合によっては、お互いの関係性にヒビを入れることにもなりかねません。

取引先との信頼関係を維持したままインを早くするには「ファクタリング」を活用してみましょう。

売掛金を手早く現金に変えて資金停滞を解消する、非常に有効的な手段です。

また、ファクタリングには入金を早めるだけでなく、売掛債権の管理を一括できるというメリットもあります。

アウトを少なく:経費の見直し

会社から出ていくお金を少しでも減らすため、固定費や人件費・保険料といった出費を1つ1つ見直しましょう。

どうしても削れない経費についても、発注先や内容を精査することで値段を抑えることは十分可能です。

また、経費の見直しと併せて行いたいのが“遊休資産”の見直し。

遊休資産を売却し現金化することで、一気にキャッシュフローが改善したケースもみられます。

経費や会社が保有する資産を見直すことは、最も直接的にキャッシュフローを改善させる手段だと言えるでしょう。

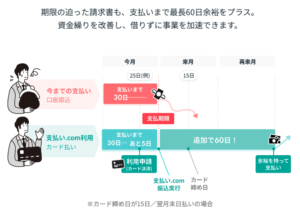

アウトを遅く:請求書カード払い

資金繰りを考える上では、アウト(出費)のタイミングは遅い方が良いとされています。

インが早くなりアウトが遅くなれば、現金が潤沢にある状態が長期間維持されます。

手元にお金がある状態(キャッシュフローがプラスな状態)をキープするためには、アウトを遅くすることは必須。

経費のクレジットカード払いや請求書カード払いを利用すれば、実際の支払日を翌月以降にまわすことが可能になります。

また、支払い先がいくつも分散していると経理上の手間がかかるため、カード払いでアウトを集約させるのはダブルの意味でおすすめ。

カードの種類によってはポイントが貯まるものも多いため、貯まったポイントを備品の購入に充てるなどメリットが連鎖していくのも嬉しい点です。

具体的な請求書カード払いのサービスとしては、審査なしで最長60日間支払いを先延ばしにできる支払いドットコムがあります。

事業者であれば、法人に限らず個人事業主でも利用できるおすすめのサービスです。

支払いドットコムは、取引先に知られることなく利用できるので、資金繰りに悩んでいる方は以下の解説ページを参考にしてみてください。

まとめ

キャッシュフローの改善は、安定した企業経営をする上で欠かせない事項の一つです。

「売上と利益が分かっていれば十分!」

「細かい事は経理に任せている」

と、自身でお金の流れを正しく理解していない方は、要注意!

キャッシュフローの見直し・改善に「早すぎる」ということはありません。

お金の動きは、金額が大きくなるほど把握しづらくなるもの。

気になったら、すぐにでも見直しに向けて動き始めるのがおすすめです。

改善するべきポイントを発見できた際には、今回紹介したような様々なサービスを活用しながら正しい経営判断をしていきましょう。